日本玩具產(chǎn)業(yè):重度依賴代工 銷售渠道拓寬

來源:泰華玩具

閱讀量:

近期,日本玩具專業(yè)雜志《ToyJournal》針對(duì)日本玩具產(chǎn)銷情況進(jìn)行了一次大型的摸底調(diào)查。小編摘取了其中的精華部分,以饗讀者。

生產(chǎn)端:碎片化、老齡化、偏科明顯

針對(duì)生產(chǎn)端,本次摸底調(diào)查向日本玩具協(xié)會(huì)的會(huì)員企業(yè)發(fā)送了問卷,回收的有效問卷數(shù)量為50家,呈現(xiàn)出企業(yè)規(guī)模兩極分化、從業(yè)人員老齡化但穩(wěn)定、生產(chǎn)重度依賴海外代工、新品帶授權(quán)比例高企等特點(diǎn)。

01、企業(yè)規(guī)模兩極分化

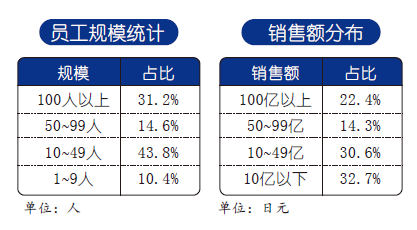

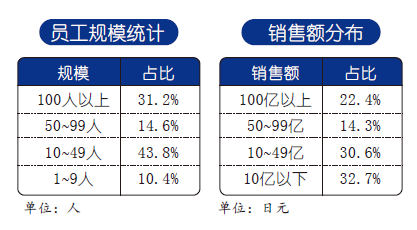

這個(gè)規(guī)模包含了員工數(shù)和銷售額兩個(gè)維度。少于50人、銷售額在10億日元(約5000萬元人民幣)以下的企業(yè)雖然占大多數(shù),但由于日本擁有萬代南夢宮、多美、Epoch社、MegaHouse、世嘉玩具等跨國企業(yè),百人以上、銷售額上百億日元(約5億元人民幣)的玩企占比數(shù)量也不低,呈現(xiàn)兩端多,中間少的兩級(jí)分布狀態(tài)。

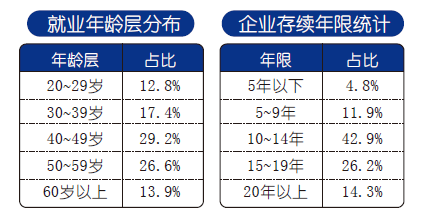

02、從業(yè)人員老齡化但穩(wěn)定

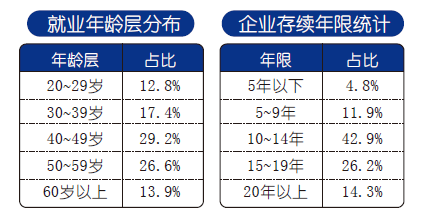

受老齡化影響,日本玩企的從業(yè)人員年齡普遍偏高,40歲以上的員工占比接近七成,其中,60歲以上員工更是占了13.9%的比例。這可能和日本的終身雇傭制有關(guān),因?yàn)楸敬握{(diào)查的玩企存續(xù)時(shí)間也很長,近九成具有10年以上歷史。

但有一點(diǎn)值得肯定是,在本次調(diào)查中,高達(dá)64.6%的受訪企業(yè)擁有女性管理層,比日本全國整體21.0%的比例(日本厚生勞動(dòng)省數(shù)據(jù))要高不少,證明女性在玩具行業(yè)中相當(dāng)活躍。

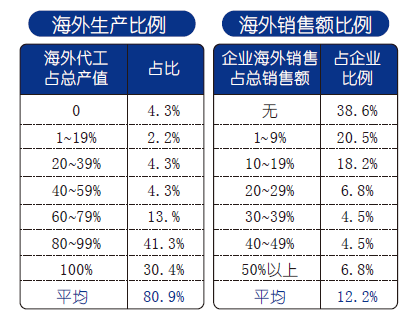

03、重度依賴海外代工

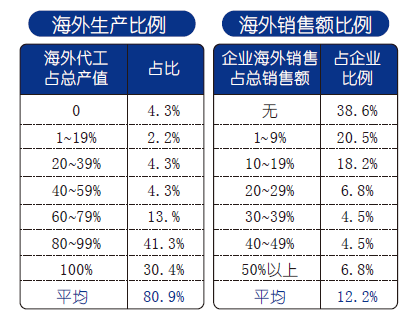

僅有4.3%的受訪企業(yè)的產(chǎn)品全是日本生產(chǎn),而海外代工占總產(chǎn)值的平均比例高達(dá)80.9%,甚至有30.4%的企業(yè)是百分百海外代工。

代工地除中國外,還有泰國、越南、印度尼西亞、菲律賓以及中國臺(tái)灣等。但海外銷售的占比并不高,平均比例僅為12.2%,近四成企業(yè)的產(chǎn)品僅在日本銷售,海外主要銷售地有:中國臺(tái)灣、韓國、中國大陸、北美、歐洲、大洋洲、中南美洲等。

04、授權(quán)類新品比例高

04、授權(quán)類新品比例高

日本是個(gè)動(dòng)漫產(chǎn)業(yè)發(fā)達(dá)的國家,由此帶動(dòng)了授權(quán)玩具的興旺。但其比例之高,令人驚訝:在46家重點(diǎn)調(diào)查企業(yè)中,2022年的新品數(shù)量約有2.6萬件,約有44.9%都是動(dòng)漫授權(quán)玩具,而有28.9%的受訪企業(yè)推出的新品中,授權(quán)玩具占比高達(dá)80% 99%,換言之,這三成的受訪日本玩企在2022年依靠授權(quán)玩具而活。只有約一成的受訪企業(yè)新品是完全不涉及授權(quán)玩具。

寶可夢Pokepeace小屋系列(圖源TAKARATOMY-多美官方網(wǎng)站)

銷售端:綜合化、資源不均

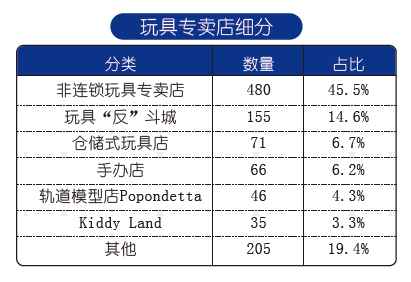

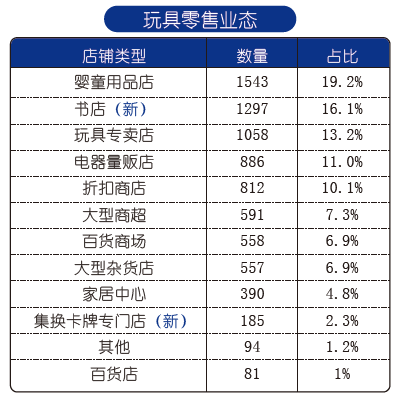

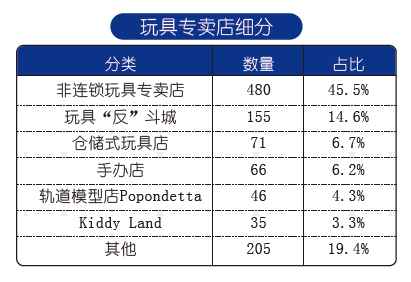

針對(duì)銷售端,本次摸底調(diào)查主要集中在線下渠道。主要呈現(xiàn)兩大特點(diǎn):一是越來越多渠道引入玩具賣場,在拓寬了玩具銷售渠道面的同時(shí),壓縮了玩具專賣店的生存空間,令其數(shù)量銳減;二是線下玩具店分布極為不均,被線上蠶食了不少空間。

01、業(yè)態(tài)多樣化

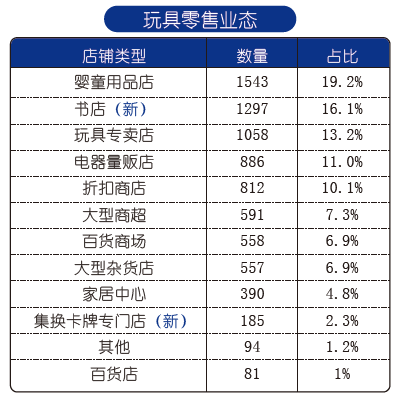

這個(gè)變化的好處是,玩具渠道面被大大拓寬了。比如引入大量拼圖、益智玩具的書店,引入玩具銷售專區(qū)的電器量販店等在玩具零售領(lǐng)域的存在感越來越明顯。還有“百元均一”的折扣店等。

因此,全國涉及玩具銷售的零售網(wǎng)點(diǎn)高達(dá)8052家,比上一次摸底調(diào)查增加了1306家。但不幸的是,玩具專賣店卻僅剩1058家,同比減少了107家, 和2005年的調(diào)查相比,甚至減少了近2000家。

02、線下玩具店資源不均

本次摸查發(fā)現(xiàn),線下玩具零售門店分布有著明顯的地域差距,35%集中在東京(732家)、大阪(679家)、愛知(554家)、神奈川(469家)、埼玉(432家)這些發(fā)達(dá)的都市圈。

與之相對(duì)的,有20個(gè)縣(相當(dāng)于中國的省)境內(nèi)賣玩具的店鋪不滿100家;甚至有5個(gè)縣只有不滿50家賣玩具的店鋪(鳥取縣:39家;山梨縣、福井縣、島根縣:均是47家;佐賀縣:49家)。這些地區(qū)的玩具消費(fèi)需求只能轉(zhuǎn)移到線上。

在日本,每千名兒童所擁有的店鋪數(shù)量其實(shí)并不高,全國平均水平僅有0.56家。數(shù)量最高的是香川縣,也僅有0.91家,連一家的水平都沒達(dá)到,最低的是宮崎縣,為0.39家。而擁有玩具店總數(shù)最多的東京都,平均下來每千名日本兒童所擁有的也是只有0.47家。

Spinpeas系列食玩(圖源萬代南夢宮中國官方微博)

這樣的調(diào)查結(jié)果,是否突破了你對(duì)日本玩具市場的認(rèn)知呢?

來源:《中外玩具制造》雜志 編譯:張芷盈 數(shù)據(jù)來源《ToyJournal》

泰華玩具(深圳)有限公司集生產(chǎn)、開發(fā)為一體的OEM,ODM毛絨玩具定制供應(yīng)商,主營定制生產(chǎn)各類毛絨玩具、家居毛絨產(chǎn)品。公司各種配套齊備,工藝優(yōu)良,管理嚴(yán)格,月生產(chǎn)能力可達(dá)60-80萬只。其中大多數(shù)生產(chǎn)員工擁有毛絨玩具生產(chǎn)10年以上的經(jīng)驗(yàn);管理團(tuán)隊(duì)擁有毛絨玩具生產(chǎn)20年左右的管理經(jīng)驗(yàn);開發(fā)團(tuán)隊(duì)具備15年以上的設(shè)計(jì)經(jīng)驗(yàn),熟悉掌握制作毛絨玩具的各種方法,只要詳細(xì)的產(chǎn)品圖紙(或者樣品),就可以為客戶提供從開發(fā)到售后的一站式服務(wù)。我司以優(yōu)良的品質(zhì),合理的價(jià)格,強(qiáng)勁的開發(fā),完善的售后服務(wù),為客戶打造滿意的定制服務(wù)。

泰華玩具(深圳)有限公司

生產(chǎn)端:碎片化、老齡化、偏科明顯

針對(duì)生產(chǎn)端,本次摸底調(diào)查向日本玩具協(xié)會(huì)的會(huì)員企業(yè)發(fā)送了問卷,回收的有效問卷數(shù)量為50家,呈現(xiàn)出企業(yè)規(guī)模兩極分化、從業(yè)人員老齡化但穩(wěn)定、生產(chǎn)重度依賴海外代工、新品帶授權(quán)比例高企等特點(diǎn)。

01、企業(yè)規(guī)模兩極分化

這個(gè)規(guī)模包含了員工數(shù)和銷售額兩個(gè)維度。少于50人、銷售額在10億日元(約5000萬元人民幣)以下的企業(yè)雖然占大多數(shù),但由于日本擁有萬代南夢宮、多美、Epoch社、MegaHouse、世嘉玩具等跨國企業(yè),百人以上、銷售額上百億日元(約5億元人民幣)的玩企占比數(shù)量也不低,呈現(xiàn)兩端多,中間少的兩級(jí)分布狀態(tài)。

02、從業(yè)人員老齡化但穩(wěn)定

受老齡化影響,日本玩企的從業(yè)人員年齡普遍偏高,40歲以上的員工占比接近七成,其中,60歲以上員工更是占了13.9%的比例。這可能和日本的終身雇傭制有關(guān),因?yàn)楸敬握{(diào)查的玩企存續(xù)時(shí)間也很長,近九成具有10年以上歷史。

但有一點(diǎn)值得肯定是,在本次調(diào)查中,高達(dá)64.6%的受訪企業(yè)擁有女性管理層,比日本全國整體21.0%的比例(日本厚生勞動(dòng)省數(shù)據(jù))要高不少,證明女性在玩具行業(yè)中相當(dāng)活躍。

03、重度依賴海外代工

僅有4.3%的受訪企業(yè)的產(chǎn)品全是日本生產(chǎn),而海外代工占總產(chǎn)值的平均比例高達(dá)80.9%,甚至有30.4%的企業(yè)是百分百海外代工。

代工地除中國外,還有泰國、越南、印度尼西亞、菲律賓以及中國臺(tái)灣等。但海外銷售的占比并不高,平均比例僅為12.2%,近四成企業(yè)的產(chǎn)品僅在日本銷售,海外主要銷售地有:中國臺(tái)灣、韓國、中國大陸、北美、歐洲、大洋洲、中南美洲等。

日本是個(gè)動(dòng)漫產(chǎn)業(yè)發(fā)達(dá)的國家,由此帶動(dòng)了授權(quán)玩具的興旺。但其比例之高,令人驚訝:在46家重點(diǎn)調(diào)查企業(yè)中,2022年的新品數(shù)量約有2.6萬件,約有44.9%都是動(dòng)漫授權(quán)玩具,而有28.9%的受訪企業(yè)推出的新品中,授權(quán)玩具占比高達(dá)80% 99%,換言之,這三成的受訪日本玩企在2022年依靠授權(quán)玩具而活。只有約一成的受訪企業(yè)新品是完全不涉及授權(quán)玩具。

銷售端:綜合化、資源不均

針對(duì)銷售端,本次摸底調(diào)查主要集中在線下渠道。主要呈現(xiàn)兩大特點(diǎn):一是越來越多渠道引入玩具賣場,在拓寬了玩具銷售渠道面的同時(shí),壓縮了玩具專賣店的生存空間,令其數(shù)量銳減;二是線下玩具店分布極為不均,被線上蠶食了不少空間。

01、業(yè)態(tài)多樣化

這個(gè)變化的好處是,玩具渠道面被大大拓寬了。比如引入大量拼圖、益智玩具的書店,引入玩具銷售專區(qū)的電器量販店等在玩具零售領(lǐng)域的存在感越來越明顯。還有“百元均一”的折扣店等。

因此,全國涉及玩具銷售的零售網(wǎng)點(diǎn)高達(dá)8052家,比上一次摸底調(diào)查增加了1306家。但不幸的是,玩具專賣店卻僅剩1058家,同比減少了107家, 和2005年的調(diào)查相比,甚至減少了近2000家。

02、線下玩具店資源不均

本次摸查發(fā)現(xiàn),線下玩具零售門店分布有著明顯的地域差距,35%集中在東京(732家)、大阪(679家)、愛知(554家)、神奈川(469家)、埼玉(432家)這些發(fā)達(dá)的都市圈。

與之相對(duì)的,有20個(gè)縣(相當(dāng)于中國的省)境內(nèi)賣玩具的店鋪不滿100家;甚至有5個(gè)縣只有不滿50家賣玩具的店鋪(鳥取縣:39家;山梨縣、福井縣、島根縣:均是47家;佐賀縣:49家)。這些地區(qū)的玩具消費(fèi)需求只能轉(zhuǎn)移到線上。

在日本,每千名兒童所擁有的店鋪數(shù)量其實(shí)并不高,全國平均水平僅有0.56家。數(shù)量最高的是香川縣,也僅有0.91家,連一家的水平都沒達(dá)到,最低的是宮崎縣,為0.39家。而擁有玩具店總數(shù)最多的東京都,平均下來每千名日本兒童所擁有的也是只有0.47家。

這樣的調(diào)查結(jié)果,是否突破了你對(duì)日本玩具市場的認(rèn)知呢?

來源:《中外玩具制造》雜志 編譯:張芷盈 數(shù)據(jù)來源《ToyJournal》

泰華玩具(深圳)有限公司集生產(chǎn)、開發(fā)為一體的OEM,ODM毛絨玩具定制供應(yīng)商,主營定制生產(chǎn)各類毛絨玩具、家居毛絨產(chǎn)品。公司各種配套齊備,工藝優(yōu)良,管理嚴(yán)格,月生產(chǎn)能力可達(dá)60-80萬只。其中大多數(shù)生產(chǎn)員工擁有毛絨玩具生產(chǎn)10年以上的經(jīng)驗(yàn);管理團(tuán)隊(duì)擁有毛絨玩具生產(chǎn)20年左右的管理經(jīng)驗(yàn);開發(fā)團(tuán)隊(duì)具備15年以上的設(shè)計(jì)經(jīng)驗(yàn),熟悉掌握制作毛絨玩具的各種方法,只要詳細(xì)的產(chǎn)品圖紙(或者樣品),就可以為客戶提供從開發(fā)到售后的一站式服務(wù)。我司以優(yōu)良的品質(zhì),合理的價(jià)格,強(qiáng)勁的開發(fā),完善的售后服務(wù),為客戶打造滿意的定制服務(wù)。

來源聲明:本文章系泰華玩具編輯原創(chuàng)或采編整理,如需轉(zhuǎn)載請(qǐng)注明來自泰華玩具。以上內(nèi)容部分(包含圖片、文字)來源于網(wǎng)絡(luò),如有侵權(quán),請(qǐng)及時(shí)與本站聯(lián)系(0755-23118153/13043402093)。